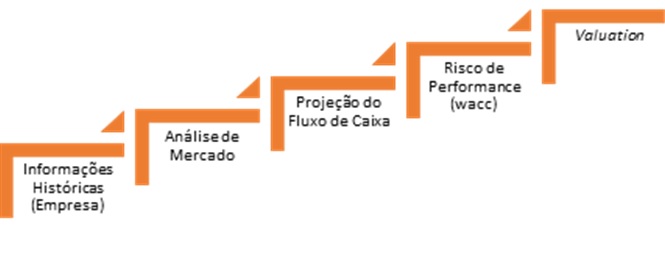

Avaliar uma empresa, conforme abordado nos artigos “Valuation de Hospitais e Clínicas Médicas” e “Valuation na Construção Civil, Uma Análise Além da DRE”, publicados em 2018 no Blog da FC Partners, não é um processo trivial, visto que requer muito tempo de análise e experiência por parte do avaliador. Cada segmento possui características específicas que devem ser levadas em consideração na elaboração de um Laudo de Valoração (valuation).

Além do segmento de atuação da empresa a ser avaliada, outro importante fator a ser considerado durante a elaboração de um valuation é o estágio de operação em que a mesma se encontra. A depender do seu estágio, diferentes tipos de metodologias de avaliação podem ser aplicados, impactando, inclusive, no resultado final.

Empresas em estágio inicial, Early Stage, geralmente apresentam rápido potencial de crescimento e focam nos primeiros anos no desenvolvimento de produtos, processos ou serviços inovadores. Devido ao pequeno tempo de maturação do produto ofertado, as estimativas utilizadas no valuation acabam sendo mais abstratas e muitas vezes baseadas na perspectivas do empreendedor que, apesar de importante, em uma avaliação independente não deve possuir muita relevância.

Além das análises puramente financeiras, a pesquisa de mercado deve possuir um peso ainda maior se comparada aos demais valuations. Isso ocorre, pois, as Early Stage Companies, como descrito acima, estão introduzindo novas tendências. Um avaliador, portanto, deve ter clareza do mercado de atuação dessa empresa, assim como da tecnologia desenvolvida, aderência ao mercado, barreira, vantagem competitiva, modelo de negócio, riscos inerentes à operação, etc.

O principal método utilizado para avaliar empresas em estágio Early Stage é o Fluxo de Caixa Descontado (DCF), porém, um avaliador pode optar por utilizar outras metodologias igualmente importantes. O principal expoente do assunto, Aswath Damodaran, também aborda em seu livro “The Dark Side of Valuation” sobre as empresas Early Stage, trazendo inputs sobre para a abordagem na avaliação do DCF.

Como já discutido no artigo “Avaliação De Empresas Através De Múltiplos, Uma Análise Comparativa”, utilizar os múltiplos de empresas pares para avaliar empresas nascentes é uma das alternativas ao DCF, porém menos utilizado. Em teoria, os múltiplos resultantes das operações de empresas pares podem ser utilizados como parâmetros para avaliar a empresa em questão.

Outro método que também pode ser utilizado é a Avaliação por Fatores de Risco. Esse método, consiste em elencar os principais riscos atrelados à operação da empresa (ex: gestão, produto, competição, tecnologia, etc), e consequentemente, valorar cada um deles. Tendo o valor médio encontrado na avaliação por múltiplos como ponto de partida, para aqueles riscos que se tenha um baixo fator de ocorrência é aplicado um upgrade no valor da empresa e, de forma contrária, para aqueles riscos com alto fator de ocorrência é aplicado um downgrade. Esse método, portanto, distingue as principais características singulares da empresa perante seus pares.

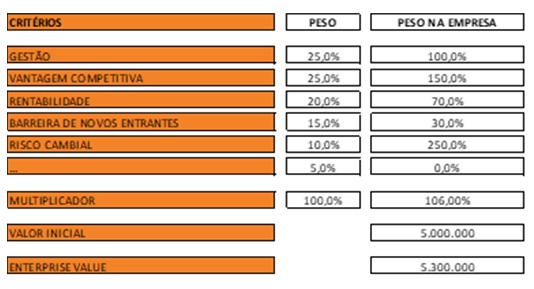

Outro método muito utilizado é o Scorecard, que constantemente é utilizado para avaliar empresas Early Stage, principalmente por alguns fundos de Venture Capital. Assim como em uma avaliação por Fatores de Risco, são selecionados alguns critérios, sob uma ótica de analise qualitativa, onde cada critério possui um peso e impacto no sucesso da operação. A ponderação final será o multiplicador que será aplicado sobre o valor inicial que utiliza a avaliação por múltiplos como ponto de partida.

Independentemente do método de avaliação que será utilizado para as empresas Early Stage, é importante que o avaliador consiga analisar além dos números financeiros (análise quantitativa), extrapolando o conhecimento para análises mais subjetivas, qualitativas, tendo em vista que muitas das vezes essas empresas nem faturamento possuem.

Importante ressaltar que o Laudo de Valoração é um norte dado ao comprador/vendedor a despeito do valor da empresa objeto, na qual será utilizado para as futuras negociação de Fusões & Aquisições (M&A). Ainda assim, os valores subjetivos, em uma provável negociação, podem ultrapassar os limites financeiros e sobre avaliar a companhia, independente do apontamento do valuation.

ARTIGO ESCRITO POR HENRIQUE PORTO – SÓCIO DA FC PARTNERS

Acesse o nosso site: http://www.fcpartners.com.br