Captar recursos através de Fundos de Investimento em Venture Capital (VC) é uma das opções que empresas inovadoras e com alto potencial de crescimento possuem para custear a expansão e crescimento acelerado de seus negócios.

Existem diversos tipos de Fundos de Investimento, conforme explicado no artigo “Investimento em Empresas Jovens: Estágios de Maturidade e Modalidades de Financiamento”, publicado pelo sócio da FC Partners Lucas Della-Sávia.

Apesar de Venture Capital ser o termo correto para descrever todas as classes de investimento de risco, é comum utilizar VC como modalidade de investimento em empresas de pequeno e médio porte, com alto potencial de crescimento, em fase de tração de mercado e aumento da base de clientes, as chamadas startups.

O processo de investimento de um VC pode ser longo, levando entre 6 e 12 meses desde o primeiro contato com os empreendedores até a efetivação do investimento. As principais etapas podem ser desmembradas da seguinte forma:

- Elaboração do Plano de Negócios: Nessa fase inicial os empreendedores elaboram em um documento a representação do modelo de negócios a ser desenvolvido ou em desenvolvimento. O Plano de Negócio contém os principais objetivos, estratégias, e ações que a empresa realizará ao longo do tempo. Este documento será a principal forma de apresentação ao VC do potencial de retorno do negócio.

- Desenvolvimento do Pitch: O Pitch é um material, geralmente elaborado em modelo de apresentação, que consolida de forma sintética as principais informações sobre o negócio. O Pitch deverá apresentar a história da empresa, o background dos empreendedores e da equipe, a proposta de valor do negócio e seus diferenciais competitivos, uma breve análise de mercado e dos concorrentes, os principais indicadores de performance (KPIs), a Tese de Investimentos, projeções financeiras e qualquer outra informação relevante específica do negócio.

- Definição dos Targets: A elaboração da lista de Targets é uma das etapas mais importantes na busca pelo investidor. Uma ótima forma de iniciar a elaboração da Lista de Targetsé promovendo um brainstorm entre advisors e empreendedores, onde serão pré-selecionados os VCs que possuem mais sinergia com os Motivadores Estratégicos do investimento na empresa. A escolha do perfil ideal do VC, pode ser o fator definitivo entre o sucesso ou não do negócio.

- Apresentação aos Targets: Os VCs abordados analisam todas as informações enviadas pelos empreendedores, não se limitando somente aos dados financeiros e operacionais do negócio. Nesta etapa, geralmente são realizadas diversas reuniões entre os gestores dos VCs e os empreendedores, com o objetivo principal de estreitarem as relações e conhecerem melhor os objetivos de cada uma das partes.

- Negociação: Durante essa etapa, todos os termos negociados serão formalizados através de um Term Sheet, ou uma Carta de Intenções (Letter of Intent – LOI), que conterá tanto as questões negociais envolvendo os valores do negócio e participação societária, quanto as questões de Governança Corporativa e gestão da companhia.

- Diligência: Esse processo consiste na análise e obtenção de todas as informações necessárias para valorar a empresa, além de mensurar todos os possíveis passivos e riscos envolvendo a operação. Geralmente, esta etapa compreende duas diligências, sendo:

- Diligência Fiscal/Contábil: auditoria focada em apurar os números contábeis e buscar passivos fiscais e trabalhistas da empresa, assim como mensurar os valores e probabilidade de ocorrência de cada passivo encontrado.

- Diligência Legal: auditoria focada em examinar os fundamentos legais, como contratos sociais, contratos com fornecedores, acordos trabalhistas, empréstimos, litígios, etc.

- Formalização da Operação: Formalização jurídica da compra de participação do VC na empresa através da assinatura do Contrato de Compra e Venda (CCV), também chamado de Sales and Purchase Agreement (SPA). O CCV / SPA deve ser fiel à negociação já estipulada no Term Sheet, além de incorporar também uma séria de novas cláusulas importantes, como: garantias para a operação, cláusulas de penalidades, constituição do Conselho de Administração (em alguns casos), vetos que o Venture Capital terá nas principais deliberações, etc.

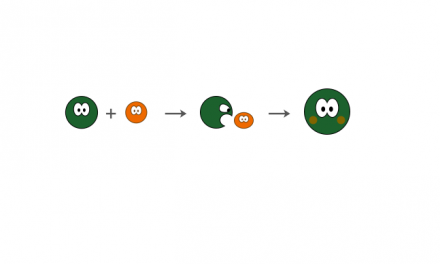

Após a concretização do aporte na empresa é que o trabalho do VC começará de fato. No período conhecido como Aceleração, a equipe de gestão do VC trabalhará em conjunto com a equipe da empresa para a criar valor para o negócio, seja através do desenvolvimento de novos produtos e negócios, estruturação de processos e equipes, abertura de filiais, desenvolvimento de parcerias, etc.

A Aceleração é a principal etapa do processo de investimento, antes da venda da participação do Fundo. Devido à importância desta etapa, a FC Partners irá explorar nos próximos artigos todos os detalhes do processo de Aceleração, e a importância da escolha do perfil adequado do VC para a geração de valor na empresa investida.

ARTIGO ESCRITO POR LUCAS DELLA-SÁVIA – SÓCIO DA FC PARTNERS

Acesse o nosso site: http://www.fcpartners.com.br