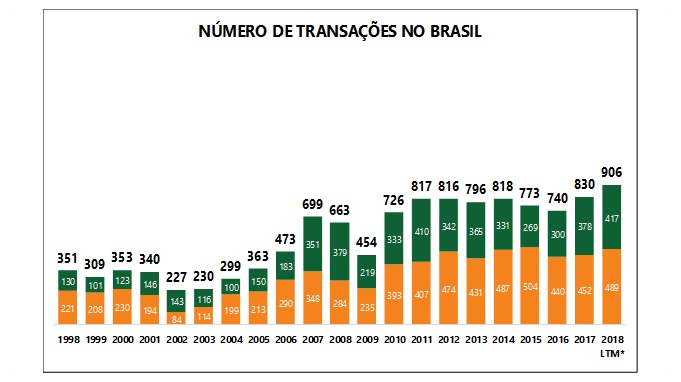

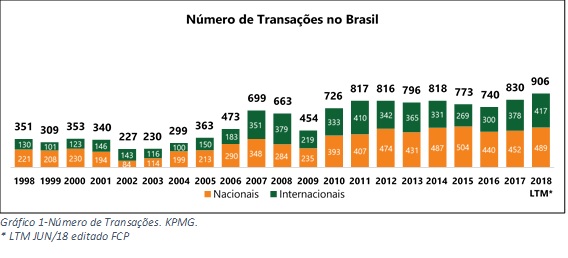

Recentemente o Valor Econômico divulgou o artigo “Segundo trimestre bate recorde de fusões e aquisições” com informações e números das Fusões e Aquisições no primeiro semestre de 2018 no mercado brasileiro. No período de 12 meses ocorridos entre junho/17 e junho/18, foram registradas 906 operações, um recorde no número de transações ocorridas no país. No primeiro semestre de 2018 foram fechadas 461 transações, um crescimento de 19,7% frente ao mesmo período do ano anterior, com 386 operações.

O gráfico abaixo demonstra a evolução do número de transações no Brasil desde 1998. Em 2017 foram registradas 830 transações, o maior desde que a KPMG iniciou as medições. Nos últimos 5 anos, as operações com empresas estrangeiras representaram 60% do total de transações.

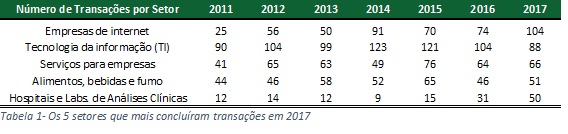

O resultado é fruto de setores que estão se movimentando com mais intensidade como as “Empresas de internet” e “Hospitais e Labs. de Análises Clínicas”. Nos últimos sete anos, as transações ocorridas nesses dois setores cresceram em média 26% ao ano, conforme é possível identificar na tabela abaixo:

Considerando os resultados econômicos do país até o momento, com inflação/juros baixos e o real depreciado em relação ao dólar, espera-se que 2018 registre novo recorde no número de operações de M&A, mesmo com a incerteza do cenário político do segundo semestre.

A depreciação do real torna os negócios brasileiros mais atrativos para grupos estrangeiros, em termos de preço. As aquisições de empresas brasileiras por grupos estrangeiros representam aproximadamente 35% das transações no Brasil.

O artigo do Valor vai de encontro com o post do blog da FC Partners “M&A: PERSPECTIVAS PARA 2018”, que previa a tendência do aumento de operações de M&A em empresas de menor porte, em função da redução da atuação do BNDES e da política monetária adotada no governo Temer, que reduziu drasticamente a taxa básica de juros, despertando o interesse de investidores e empresários no mercado, substituindo a renda fixa.

Além disso, percebe-se um movimento novo dos bancos de atacado, que estão aproveitando a lacuna do mercado no chamado “rescaldo da crise” para financiamento das empresas de middle market (de porte R$ 30 – R$ 200 milhões) em processos de consolidação ou operações de M&A. O tema também foi matéria do Valor Econômico que publicou o artigo “ “Advisory” para médias e grandes empresas é tendência”.

Devido às dificuldades de se trabalhar com empresas do middle market, os bancos estão buscando empresas de assessoria financeira para viabilizar as operações de Fusões & Aquisições e conseguir trabalhar no segmento. O artigo ainda ressalta que “O empresário tem dúvidas sobre a primeira operação de M&A”.

Os movimentos identificados nos artigos do Valor Econômico, são ocasionados pelo fato das empresas de médio e grande porte que estavam progredindo com a ajuda do BNDES antes da crise, estarem buscando novas formas de alcançar o crescimento esperado. O M&A é uma alternativa clara, pois diante da reviravolta do mercado, boas carteiras de clientes e contratos estão em posse de empresas de menor porte, que muitas vezes não conseguem a melhor eficiência no cenário pós-crise.

As operações de M&A podem ser financiadas com a ajuda de bancos de atacado, os quais estão se abrindo cada vez mais para esse mercado. Outras formas de captação para viabilização desses projetos de crescimento são elaboradas em cada caso, por isso, a ajuda de um assessor financeiro se torna essencial. Devem ser analisadas todas as alternativas para a captação de recursos, como o cash management, antecipação de recebíveis, soluções de ciclo de conversão de caixa, projetos de financiamento, captações de linhas especiais, operações com derivativos, abertura de capital, fusões com troca de ações, etc.

Porém, o processo não é trivial. As empresas do middle market que têm em seus planos estratégicos um M&A como forma de alcançar o crescimento esperado, devem estar preparadas para processos de due diligence e análise de crédito. Por isso é importante amadurecer os temas como gestão de riscos, novos padrões de governança corporativa, adoção de políticas de compliance, profissionalização da gestão e até mesmo a preocupação com aspectos reputacionais.

Os dados e notícias demonstrados concluem que o mercado vem se movimentando e por isso as empresas devem estar cada vez mais atentas ao processo de consolidação dos setores. Talvez seja o momento de pensar em alternativas de crescimento ou proteção mercadológica via Fusões e Aquisições (M&A) para viabilizar os planos estratégicos. O financiamento da operação pode ser a chave para viabilizar a aquisição de concorrente ou até mesmo a fusão entre empresas que estão no setor alvo de um grande fundo com limite mínimo de entrada de empresas maiores.

O trabalho de um assessor financeiro está em auxiliar as empresas de middle market diversos aspectos, como o desenho da estratégia, alternativas de financiamento, a identificação do target ideal, como exposto no artigo “ESTRUTURAÇÃO DA LISTA DE TARGETS NO PROCESSO DE M&A“, até ao auxílio na execução dos planos e acompanhamento das diligências, tornando assim o processo de M&A menos traumático e mais simples para o médio empresário.

ARTIGO ESCRITO POR BRUNO GAZZINELLI– ASSOCIATE DA FC PARTNERS

Acesse o nosso site: http://www.fcpartners.com.br